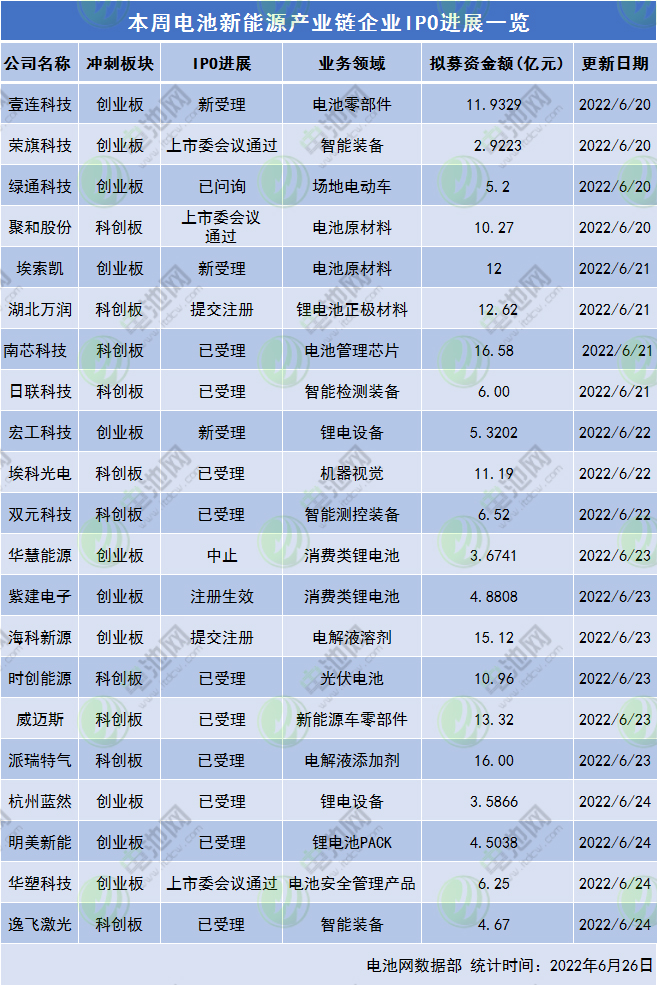

总募资近180亿!本周21家电池新能源产业链企业IPO更新动态

来源:电池百人会-电池网 作者:张倩 时间:2022-06-26 13:57:50

图片来源:明美新能

新能源产业在融资道路上继续狂奔。电池网据证监会及交易所官网梳理发现,继上周电池新能源产业链10家公司IPO取得最新进展后,本周(6月20日-6月24日)该产业链又有21家公司IPO更新动态,业务领域覆盖锂电池PACK、光伏电池、电解液溶剂/添加剂、电池原材料、正极材料、电池零部件、锂电设备、智能装备、场地电动车、电池管理产品等。

值得关注的是,统计在内的21家公司中,10家科创板公司更新进展,11家创业板公司更新进展。除华慧能源IPO中止外,20家公司合计拟募集资金预计将达179.85亿元。

详情如下:

壹连科技拟募资近12亿元 加码电池结构件产能

6月20日,深圳壹连科技股份有限公司(简称:壹连科技)已递交招股书,并获得深交所受理。

本次IPO,壹连科技拟募集资金11.93亿元,扣除发行费用后计划用于电连接组件系列产品生产溧阳建设项目(拟使用募集资金5.48亿元)、宁德电连接组件系列产品生产建设项目(拟使用募集资金1.42亿元)、新能源电连接组件系列产品生产建设项目(拟使用募集资金1.39亿元)、研发中心建设项目(拟使用募集资金6,425.79万元),以及补充流动资金3亿元。

壹连科技是一家集电连接组件研发、设计、生产、销售、服务于一体的产品及解决方案提供商。公司深耕电连接组件领域,目前已在广东深圳、福建宁德、江苏溧阳、四川宜宾及浙江乐清等多地建有生产基地,主要产品涵盖电芯连接组件、动力传输组件以及低压信号传输组件等各类电连接组件,形成了以新能源汽车为发展主轴,储能系统、工业设备、医疗设备、消费电子等多个应用领域齐头并进的产业发展格局。

在客户方面,壹连科技拓展了丰富的客户资源,下游客户涉及新能源、工业设备、医疗设备、消费电子、储能等行业的国内外知名企业。新能源配套领域,公司客户涵盖宁德时代、欣旺达、亿纬锂能、威睿电动、孚能科技等多家国内外优质企业;整车领域,凭借着自身的实力获得了众多知名汽车厂商的认可,如小鹏汽车、威马汽车、零跑汽车等;储能领域,公司供应的电连接组件产品已应用于宁德时代下游的储能系统,同时已和国内知名储能厂商蜂巢能源、瑞浦能源等建立合作并开始批量供货。

智能装备生产商荣旗科技创业板IPO已过会 已供货宁德时代

6月20日,深交所信息显示,已向荣旗工业科技(苏州)股份有限公司(简称:荣旗科技)发出上市委审议意见落实函。

此次IPO,荣旗科技拟募集资金2.92亿元,扣除发行费用后计划用于智慧测控装备研发制造中心项目(拟使用募集资金2.32亿元)、补充营运资金6000万元。

荣旗科技主要从事智能装备的研发、设计、生产、销售及技术服务,重点面向智能制造中检测和组装工序提供自主研发的智能检测、组装装备,能够为客户提供从单功能装备到成套生产线的智能装备整体解决方案。近年来,公司成功切入新能源动力电池领域。

在客户方面,荣旗科技现已成为苹果、亚马逊产业链的重要设备供应商,并为华为、谷歌等品牌提供智能装备。此外,公司积极开发医疗、新能源等行业客户,2021年开始,公司向宁德时代提供智能装备制造服务,合作过程中,公司装备的可靠性得到了终端客户的认可;目前,公司已成为宁德时代的合格供应商。

结合公司当期经营状况及在手订单情况,荣旗科技预计,公司2022年1-6月可实现营业收入9,200万元至11,000万元,较2021年1-6月增长0.69%至20.39%,产品销售收入保持增长;预计2022年1-6月可实现净利润700万元至850万元,较2021年1-6月变动-7.56%至12.25%。

场地电动车生产商绿通科技创业板IPO已问询 拟募资超4亿扩产

6月20日,深交所信息显示,已向广东绿通新能源电动车科技股份有限公司(简称:绿通科技)发出审核中心意见落实函。

此次IPO,绿通科技拟发行股票数量不超过1749万股,预计募集资金4.05亿元,计划用于年产1.7万台场地电动车扩产项目(拟使用募集资金2.79亿元)、研发中心建设项目(拟使用募集资金5,546.30万元)、信息化建设项目(拟使用募集资金3,036.01万元),以及补充营运资金4000万元。

绿通科技是一家从事场地电动车研发、生产和销售的高新技术企业。公司主要产品为场地电动车系列产品,根据产品用途的不同主要有高尔夫球车、观光车、电动巡逻车、电动货车等系列。

2022年1-6月,绿通科技预计营业收入6.5亿元至7.5亿元,同比增长46.39%至68.91%;预计实现归属于母公司所有者的净利润1亿元至1.2亿元,同比增长102.27%至142.73%。

聚和股份IPO拟募资10.27亿元 加码太阳能电池用正面银浆产能等项目

6月20日,常州聚和新材料股份有限公司(简称:聚和股份)披露关于上市委会议意见落实函的回复。

本次IPO,聚和股份拟公开发行股票不超过2800万股,募集资金10.27亿元,扣除发行费用后计划用于常州聚和新材料股份有限公司年产3,000吨导电银浆建设项目(一期)(拟使用募集资金2.73亿元)、常州工程技术中心升级建设项目(拟使用募集资金5400万元)、以及补充流动资金7亿元。

聚和股份始终专注于新材料、新能源产业,是一家专业从事新型电子浆料研发、生产和销售的高新技术企业,目前主要产品为太阳能电池用正面银浆。正面银浆是一种以银粉为基材的功能性材料,是制备太阳能电池金属电极的关键材料,直接关系着太阳能电池的光电转换效率。

在客户方面,聚和股份已与通威太阳能、东方日升、横店东磁、晶澳科技、中来光电、润阳悦达、阿特斯、金寨嘉悦、英发睿能等规模较大的太阳能电池片生产商建立了良好的合作关系。

埃索凯闯关创业板获受理拟募资12亿 新建年产15万吨高纯硫酸锰综合项目

6月21日,深交所披露,埃索凯科技股份有限公司(简称:埃索凯)已递交招股书,并获得深交所受理。

此次IPO,埃索凯拟向社会公众公开发行不超过3,903万股人民币普通股(A股)股票,预计募集资金12亿元,扣除发行费用后用于新建年产15万吨高纯硫酸锰综合项目(拟使用募集资金8亿元)和补充流动资金(拟使用募集资金4亿元)。

埃索凯主要从事新能源电池级硫酸锰、生命营养级硫酸锰及硫酸锌等产品的研发、生产和销售,致力于成为新能源电池材料与生命营养领域国际一流的综合服务商。在能源动力领域,公司主要为新能源电动汽车的电池正极材料提供电池级硫酸锰。

在客户方面,埃索凯电池级硫酸锰受到各大主流正极材料前驱体用户的广泛认可,公司经严格的认证和审核进入其合格供应商名录并建立长期稳定的合作关系,国内外知名代表客户包括宁德时代子公司邦普循环、华友钴业、中冶瑞木、长远锂科子公司金驰能源、优美科、中伟股份、当升科技、容百科技、科隆新能、兰州金通、广东佳纳、天力锂能等。

湖北万润科创板IPO提交注册 拟募资12.62亿扩产正极材料

6月21日,上交所披露,湖北万润新能源科技股份有限公司(公司简称:湖北万润)科创板IPO提交注册。

招股书显示,本次IPO,湖北万润拟公开发行不超过2130.3795万股股票,募资12.62亿元,将主要用于宏迈高科高性能锂离子电池材料项目(拟使用募集资金8亿元)、湖北万润新能源锂电池正极材料研发中心(拟使用募集资金6208.83万元),并补充流动资金(拟使用募集资金4亿元)。

湖北万润于2010年在十堰成立,专业从事锂电池正极材料的研发、生产、销售和服务,主要产品为磷酸铁锂正极材料,下游客户为动力电池等锂电池制造企业,终端应用于新能源汽车及储能行业。

在客户方面,湖北万润生产的正极材料用于比亚迪“刀片”电池的生产,搭载“刀片”电池的比亚迪汉轿车续航里程可达到605km,缓解了终端用户里程焦虑;同时公司也是宁德时代、比亚迪、中航锂电、亿纬锂能和万向一二三等国内主流锂电池生产企业的重要正极材料供应商。

受益于下游新能源汽车市场需求旺盛以及公司产销规模的扩大,带动湖北万润营业收入大幅增长,经测算,2022年1-6月公司营业收入约为33.9亿元至35.2亿元,同比增长386.78%至405.45%;预计归属于母公司所有者的净利润约为4.8亿元至5亿元,同比增长236.68%至250.71%。

南芯科技科创板IPO获受理 拟募资16.58亿扩产电池管理芯片等

6月21日,上海南芯半导体科技股份有限公司(下文简称:南芯科技)科创板上市申请获受理。

本次IPO,南芯科技拟募资16.58亿元,投建于“高性能充电管理和电池管理芯片研发和产业化项目”(拟使用募集资金4.57亿元)、“高集成度AC-DC芯片组研发和产业化项目”(拟使用募集资金2.27亿元)、“汽车电子芯片研发和产业化项目”(拟使用募集资金3.35亿元)和“测试中心建设项目”(拟使用募集资金3.09亿元),以及补充流动资金3.3亿元。

南芯科技是国内领先的模拟和嵌入式芯片设计企业之一,主营业务为模拟与嵌入式芯片的研发、设计和销售,专注于电源及电池管理领域,为客户提供端到端的完整解决方案。公司现有产品已覆盖充电管理芯片(电荷泵充电管理芯片、通用充电管理芯片、无线充电管理芯片)、DC-DC芯片、AC-DC芯片、充电协议芯片及锂电管理芯片,通过打造完整的产品矩阵,满足客户系统应用需求。公司产品主要应用于手机、笔记本/平板电脑、电源适配器、智能穿戴设备等消费电子领域,储能电源、电动工具等工业领域及车载领域。

在客户方面,南芯科技积累了丰富的品牌客户资源。在手机领域,公司产品已进入荣耀、OPPO、小米、vivo、moto等知名手机品牌,并完成直接供应商体系认证;在其他消费电子领域,公司产品已进入Anker、紫米、贝尔金、哈曼、Mophie等品牌;在工业领域,公司产品已进入大疆、海康威视、TTI等品牌;在汽车领域,公司产品已进入沃尔沃、现代等品牌。

智能检测装备供应商日联科技科创板IPO获受理 拟募资6亿加码主业

6月21日,无锡日联科技股份有限公司(下文简称:日联科技)科创板上市申请获受理。

本次IPO,日联科技拟募资6亿元,扣除发行费用后,计划用于X射线源产业化建设项目(拟使用募集资金1.18亿元)、重庆X射线检测装备生产基地建设项目(拟使用募集资金2.82亿元)、研发中心建设项目(拟使用募集资金1.13亿元),以及补充流动资金8675万元。

日联科技是国内领先的工业X射线智能检测装备供应商,实现了新能源锂电在线式X射线智能检测系统的高效、精准检测,积累了包括凸轮式快速移栽及视觉定位技术、堆叠式快速检测技术和高速磁悬浮检测技术等。

在客户方面,日联科技新能源锂电主要产品已覆盖欣旺达、比亚迪锂电池、宁德时代、力神电池、亿纬锂能、国轩高科、珠海冠宇、捷威动力等知名新能源电池客户。

锂电智能装备生产商宏工科技创业板IPO获受理 拟募资5.32亿加码主业

6月22日,深交所新受理宏工科技股份有限公司(简称:宏工科技)创业板上市申请。

此次IPO,宏工科技拟发行股票数量不超过2,000万股,募集资金5.32亿元,扣除发行费用后计划用于智能物料输送与混配自动化系统项目(拟使用募集资金2.4亿元)、研发中心建设项目(拟使用募集资金9,201.54万元),以及补充流动资金2亿元。

宏工科技聚焦于以粉料、粒料、液料及浆料处理为主的物料自动化处理产线及设备的研发、生产和销售,致力于为锂电池、精细化工、橡胶塑料、食品医药等下游行业提供一站式的物料综合处理解决方案。其中,公司锂电池领域系列产品从产线设备层面实现电芯生产之前正负极材料生产、正负极浆料制备等流程的一站式全覆盖,有效地保障了锂电池的质量。2021年,锂电池行业营业收入占公司总营收的71.99%。

在客户方面,宏工科技产品已得到宁德时代、比亚迪、中创新航、蜂巢能源、亿纬锂能、华友钴业、容百科技、杉杉股份、长远锂科、万华化学、宝胜科技、三棵树、安琪酵母、华中正大等下游行业知名客户的认可与接受,树立自身品牌影响力的同时促进业绩规模的快速增长。

埃科光电科创板IPO获受理 拟募资11.19亿加码机器视觉领域

6月22日,合肥埃科光电科技股份有限公司(简称:埃科光电)科创板IPO获上交所受理。

招股书显示,本次IPO,埃科光电拟募资11.19亿元,扣除发行费用后计划用于埃科光电总部基地工业影像核心部件项目(拟使用募集资金7.64亿元)、机器视觉研发中心项目(拟使用募集资金1.56亿元),及补充流动资金(拟使用募集资金2亿元)。

埃科光电主要从事工业相机、图像采集卡等机器视觉核心部件研发、设计、生产及销售,机器视觉广泛应用于智能制造领域,是实现智能制造的关键构成部分之一。公司产品已被批量应用于PCB、新型显示、3C、锂电、光伏、半导体、包装印刷等行业。

在客户方面,埃科光电已经与精测电子、宜美智、天准科技、奥普特、奥特维、博众精工、易鸿智能、佳世达、思泰克等国内高端装备制造商、知名机器视觉系统商或终端用户建立了稳定的合作关系,公司产品已大范围服务于国内外知名品牌企业的生产制造中,包括深南电路、景旺电子、京东方、华星光电、宁德时代、国轩高科等。

双元科技科创板IPO获受理 比亚迪是公司第一大客户

6月22日,浙江双元科技股份有限公司(下称“双元科技”)闯关科创板上市申请获受理。

本次IPO,双元科技计划募资6.52亿元,用于智能测控装备生产基地项目(拟使用募集资金3.17亿元)、研发中心项目(拟使用募集资金1.48亿元)、营销网络及技术支持中心建设项目(拟使用募集资金4,614.30万元)以及补充流动资金1.4亿元。

双元科技是锂电池领域隔膜、铜箔、铝箔、铝塑复合膜、极片等片材在线自动化测控及机器视觉智能检测系统的生产商之一。

在客户方面,双元科技已与知名锂电池厂商宁德新能源、比亚迪、蜂巢能源、欣旺达、亿纬锂能、青山控股、锂电设备厂商赢合科技和科恒股份、锂电隔膜及设备厂商璞泰来、锂电铜箔厂商诺德股份和嘉元科技等达成持续稳定的合作。其中,在2021年,比亚迪、嘉元科技分别为公司第一、第二大客户。

消费类锂电池生产商华慧能源创业板IPO中止

6月23日,深交所信息显示,湖南华慧新能源股份有限公司(简称:华慧能源)创业板IPO状态变为中止。

此次IPO,华慧能源拟募资3.67亿元,扣除发行费用后用于电容式锂离子电池扩产项目(拟使用募集资金2.38亿元)、研发中心建设项目(拟使用募集资金4,964.12万元),以及补充流动资金8000万元。

华慧能源是一家专注于电容式锂离子电池研发、生产和销售的高新技术企业,生产的电容式锂离子电池覆盖磷酸铁锂、三元、钛酸锂、钴酸锂和锰酸锂五大材料体系。公司目前专注于消费类锂离子电池领域,主要根据客户需求定制生产,公司产品主要应用于智能玩具、小家电、LED照明、智能车载设备、电子烟、数码产品等领域。

客户方面,在智能玩具领域,华慧能源是新明玩具、捷达玩具、斯平玛斯特、美驰图、奇士达、卡雷拉等全球知名玩具厂商的电池供应商,在全球智能玩具电池市场具有较高的品牌知名度和美誉度。此外,公司在消费类锂离子电池领域的客户还包括赛嘉集团、百家丽、长虹格兰博、松腾实业、金溢科技等国内外知名企业。

紫建电子创业板IPO注册生效 拟募资4.88亿加码消费类锂电池主业

6月22日,中国证监会发文,同意重庆市紫建电子股份有限公司(简称:紫建电子)创业板IPO注册。

本次IPO,紫建电子拟募资4.88亿元,用于消费类锂离子电池扩产项目(拟使用募集资金3.18亿元)、紫建研发中心建设项目(拟使用募集资金7,021.81万元)以及补充流动资金1亿元。

紫建电子是一家从事消费类可充电锂离子电池产品的研发、设计、生产和销售的国家高新技术企业,产品容量主要在1,000mAh以下,以各类小型消费类电子产品为主要应用领域,包括蓝牙耳机、智能穿戴设备(智能手表、手环、VR/AR眼镜等)、智能音箱、便携式医疗器械、车载记录仪等。

在客户方面,紫建电子积累了大量优质客户资源,包括华为、小米、OPPO、vivo、哈曼(JBL、AKG等)、B&O、森海塞尔、Jabra、缤特力、索尼、LG、松下、先锋、铁三角、Marshall、3M、Anker、谷歌、Jlab、漫步者、JVC、一加和1more等国际一流及知名品牌,树立了“VDL(紫建电子)”良好的品牌形象。

海科新源创业板IPO已提交注册 拟募资15.12亿扩产锂电池电解液溶剂

6月23日,深交所向山东海科新源材料科技股份有限公司(简称:海科新源)已发出注册环节反馈意见落实函。

此次IPO,海科新源拟公开发行人民币普通股不超过5,574.08万股,募集资金15.12亿元,扣除发行费用后的净额拟全部投向锂电池电解液溶剂及配套项目(二期)。

海科新源主要从事碳酸酯系列锂离子电池电解液溶剂和高端丙二醇、异丙醇等精细化学品的研发、生产和销售,是全球主要的锂离子电池电解液溶剂制造商之一,凭借行业领先的技术、完整的产品线和严格的品质管理,在电解液溶剂行业居于领先地位。

在客户方面,海科新源产品现已进入国内外主流市场体系。公司碳酸酯系列锂离子电池电解液溶剂国内主要客户有天赐材料、比亚迪、国泰华荣、杉杉股份等;海外主要客户有中央硝子、韩国天宝、韩国ENCHEM等知名锂电池电解液厂商。其中,天赐材料、国泰华荣、韩国ENCHEM等客户的终端客户为特斯拉、宁德时代、LG、三星SDI及松下等全球范围内知名锂离子电池厂商。

基于公司已实现的经营业绩、目前的合同订单情况、经营状况以及市场环境,海科新源预计2022年1-6月营业收入为15.3亿元至16.5亿元,较上年同期增长约10.78%-19.47%,归属于母公司股东的净利润约3.5亿元至4.2亿元,较上年同期增长约50.13%-80.16%。

时创能源科创板IPO获受理 拟募资10.96亿用于太阳能电池设备扩产等项目

6月23日,常州时创能源股份有限公司(简称:时创能源)科创板IPO获上交所受理。

本次IPO,时创能源公司拟首次公开发行人民币普通股不低于4000.08万股,募集资金10.96亿元,扣除发行费用后计划用于高效太阳能电池设备扩产项目(拟使用募集资金1.14亿元)、新材料扩产及自动化升级项目(拟使用募集资金1.27亿元)、高效太阳能电池工艺及设备研发项目(拟使用募集资金1.37亿元)、研发中心及信息化建设项目(拟使用募集资金2.18亿元)以及补充流动资金(拟使用募集资金5亿元)。

时创能源主要从事光伏湿制程辅助品、光伏设备和光伏电池的研发、生产和销售业务。自成立以来,公司始终以提升光伏电池光电转换效率和降低度电成本为目标进行创新研究及差异化布局。公司围绕光伏电池制造工艺难点和“蓝海市场”进行技术输出,陆续推出了制绒辅助品、碱抛辅助品、体缺陷钝化设备、链式退火设备、清洗辅助品、光伏整片电池及光伏半片电池等系列产品。

在客户方面,依托对光伏电池制造工艺的深刻理解,时创能源光伏半片电池产品良率和质量稳定性良好,取得了无锡尚德太阳能电力有限公司、江苏苏美达能源控股有限公司、协鑫集成科技股份有限公司等组件企业的认可。

威迈斯科创板IPO获受理 拟募资13.32亿加码新能源汽车电源业务

6月23日,深圳威迈斯新能源股份有限公司(简称:威迈斯)科创板IPO获上交所受理。

本次IPO,威迈斯拟募资13.32亿元,投向新能源汽车电源产品生产基地项目(6.20亿元);龙岗宝龙新能源汽车电源实验中心新建项目(2.12亿元);补充流动资金(5亿元)。

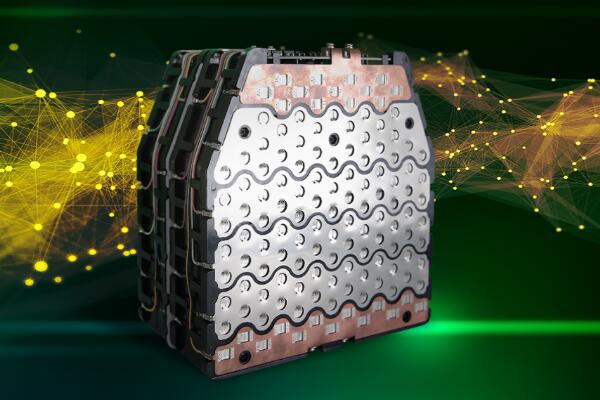

威迈斯专注于新能源汽车领域,主要从事新能源汽车相关电力电子产品的研发、生产、销售和技术服务,主要产品包括车载电源的车载充电机、车载DC/DC变换器、车载电源集成产品,电驱系统的电机控制器、电驱总成,以及液冷充电桩模块等。

在客户方面,国内市场,威迈斯已成为小鹏汽车、理想汽车、合众新能源、零跑汽车等造车新势力以及上汽集团、吉利汽车、奇瑞汽车、长安汽车等众多知名车企的核心供应商,与之建立起长期的战略合作关系,并成功开拓东风日产、上汽通用等合资品牌客户。海外市场,公司已向海外知名车企Stellantis集团量产销售车载电源集成产品,并取得雷诺、通用汽车等海外车企定点,是行业内最早实现向境外知名品牌整车厂商出口的境内厂商之一。

派瑞特气科创板IPO 拟募资扩产电解液添加剂等

6月23日,上交所披露,中船(邯郸)派瑞特种气体股份有限公司(简称:派瑞特气)IPO状态变更为已受理。

招股书显示,本次IPO,派瑞特气拟发行股票数量不低于5000万股且不超过7941.18万股,预计募集资金16亿元,扣除发行费用后,将用于年产3250吨三氟化氮项目、年产500吨双(三氟甲磺酰)亚胺锂项目(拟使用募集资金2.77亿元)、年产735吨高纯电子气体项目、年产1500吨高纯氯化氢扩建项目、制造信息化提升工程建设项目以及补充流动资金。

派瑞特气自设立以来一直专注于电子特种气体和新材料领域,主要从事电子特种气体及三氟甲磺酸系列产品的研发、生产和销售。电子特种气体被誉为半导体行业的“粮食”和“血液”,是半导体制造不可或缺的关键原材料之一;三氟甲磺酸系列产品具有对环境友好、催化作用强等特点,广泛应用于锂电新能源、医药、化工等行业。

其中,派瑞特气双(三氟甲磺酰)亚胺锂和三氟甲磺酸锂是锂电电解液重要成分之一,用作电解液添加剂,可以提高电解液的电化学稳定性,改善高低温和循环性能。此外,双(三氟甲磺酰)亚胺锂和三氟甲磺酸锂具有优异的抗静电性能,还可应用于显示材料和橡胶产业领域。

在客户方面,目前派瑞特气双(三氟甲磺酰)亚胺锂(LiTFSI)和三氟甲磺酸锂产品已销往欧洲、北美、日本、韩国等国家和地区,赢得行业知名客户的认可,如LGD、森田化学、住友化学等。

盐湖提锂设备供应商杭州蓝然创业板IPO获受理

6月24日,杭州蓝然技术股份有限公司(简称:杭州蓝然)创业板IPO获受理。

本次IPO,杭州蓝然拟发行股票数量不超过1,680.69万股,募集资金3.59亿元,扣除发行费用后计划用于衢州蓝然35万平方米均相膜及其配套研发中心建设项目(拟使用募集资金8,320.00万元)、杭州埃尔电渗析膜组器生产基地建设项目(拟使用募集资金6,016.00万元)、杭州蓝然研发中心及企业信息化建设项目(拟使用募集资金6,530.00万元)及补充流动资金1.5亿元。

杭州蓝然是一家以电渗析技术研发与应用为核心的国家级高新技术企业,是国内盐湖提锂领域电渗析应用设备的成熟供应商。目前,公司在新能源锂电领域已形成稳定的业务收入,在锂资源的循环利用中起到重要作用,形成了从原材料(盐湖卤水、锂矿石)到锂盐(氯化锂、碳酸锂、硫酸锂等)、氢氧化锂及废旧电池拆解液锂回收的完整链条。

在锂电新能源客户方面,杭州蓝然已完成或在执行的盐湖提锂订单包括五矿盐湖(10,000吨+5,000吨碳酸锂/年改扩建)、青海锦泰锂业(7,000吨碳酸锂/年)和金海锂业(1,000吨氯化锂/年)在内的三大提锂产线建设。同时,公司清洁化氢氧化锂生产工艺在多家企业进行了工业化应用,涉及产能超过20,000吨氢氧化锂,其中金辉锂业“双极膜制备氢氧化锂项目”,是当时全球最大、国内首个万吨级双极膜制备氢氧化锂项目。

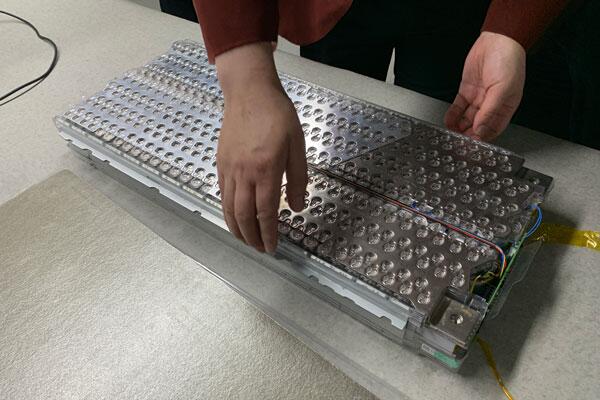

锂电池PACK企业明美新能创业板IPO获受理 拟募资4.5亿加码主业

6月24日,广州明美新能源股份有限公司(简称:明美新能)创业板IPO获受理。

本次IPO,明美新能拟发行股票数量不超过4,252.08万股,募集资金4.5亿元,扣除发行费用后将投资于年产17,000,000个封装锂电池产业化项目(拟使用募集资金1.58亿元)、年产2,200,000个封装锂电池产业化项目(拟使用募集资金1.1亿元)、研发中心升级项目(拟使用募集资金5,102.04万元)、营销网络建设项目(拟使用募集资金3,155.88万元),以及补充流动资金1亿元。

明美新能是一家专业从事锂离子电池模组研发、生产和销售的高新技术企业。公司主要根据客户的需求,研发、设计相关产品,通过外购电芯、电子元器件、结构件等原材料,结合公司自主研发的先进技术(如BMS设计开发),生产符合客户要求的锂离子电池模组产品。公司锂离子电池模组主要应用于消费电子、工业电子设备、二轮电动车和动力储能领域。

在客户方面,明美新能与OPPO集团、斑马技术、纬创、伟创力、大陆集团、科沃斯、环鸿电子和远景科技集团等国内外知名品牌建立了长期稳定的合作关系。

华塑科技创业板IPO过会 拟募资5.19亿加码电池安全管理产品等项目

6月24日,据深交所创业板上市委2022年第35次审议会议结果公告,杭州华塑科技股份有限公司(简称:华塑科技)首发获通过。

根据最新招股说明书,本次IPO,华塑科技拟募资5.19亿元,扣除发行费用后拟用于电池安全监控产品开发及产业化建设项目(拟使用募集资金2.17亿元)、研发中心建设项目(拟使用募集资金8,781.50万元)、营销服务网络升级建设项目(拟使用募集资金6,339.35万元),以及补充流动资金(1.5亿元)。

华塑科技是一家专注于电池安全管理领域,集后备电池BMS、动力铅蓄电池BMS、储能锂电BMS等产品的自主研发、生产、销售及售后技术服务为一体的电池安全管理和云平台提供商。

在客户方面,华塑科技凭借自身在电池安全管理领域十余年的行业经验,获得了客户的高度认可,与维谛集团、力维智联、共济科技、高新兴、万国数据、科华数据、南都电源等系统集成商、数据中心运营商、电源厂商以及其他企事业单位建立了长期稳定的合作关系,产品最终服务于阿里巴巴、腾讯、百度、字节跳动、中国移动、中国联通、中国电信、国家电网、中国银行、工商银行、杭州地铁、新加坡地铁、中石油、中石化等国内外知名企业。

基于下游项目建设计划和需求,如后续新冠肺炎疫情影响因素消除,华塑科技预计在2022年1-6月销售情况及业务趋势良好,预计2022年1-6月可实现的营业收入区间为1.05亿元至1.2亿元,同比增长6.64%至21.87%;预计2022年1-6月归属于母公司股东的净利润(扣非前后孰低)区间为1,750万元至1,900万元,同比增幅6.07%至15.16%。

逸飞激光科创板IPO获受理 拟募资4.67亿加码锂电智造装备等项目

6月24日,上交所受理武汉逸飞激光股份有限公司(简称:逸飞激光)的科创板IPO申请。

本次IPO,逸飞激光拟发行股票不超过2,379.0652万股,募集资金4.67亿元,扣除发行费用后计划用于逸飞激光锂电激光智造装备三期基地项目(拟使用募集资金2.72亿元)、精密激光焊接与智能化装备工程研究中心建设项目(拟使用募集资金9496.10万元),以及补充流动资金(拟使用募集资金1亿元)。

逸飞激光是一家专业从事精密激光加工智能装备研发、设计、生产和销售的高新技术企业,主要产品包括锂电池电芯自动装配线、模组/PACK自动装配线等自动化产线及各类精密激光加工智能化专机,广泛应用于锂电池、家电厨卫和装配式建筑等行业。

逸飞激光深耕行业多年,其产品受到下游客户认可,获得了良好的市场口碑,与宁德时代、国轩高科、亿纬锂能、中创新航、蜂巢能源、鹏辉能源、骆驼股份、捷威动力、多氟多、珠海冠宇、博力威、ATL、比亚迪、蔚来、小鹏汽车、印度TATA、派能科技、华友钴业、TTI、格林美、浙江美大、火星人、老板电器、远大科技集团、三花智控等多家行业龙头或知名企业建立了合作关系,成为行业内知名的精密激光加工智能装备供应商。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2