负债率处历史高位 广汽集团定增募150亿加码新能源

来源:本站 作者:admin 时间:2016-11-01 00:49:30

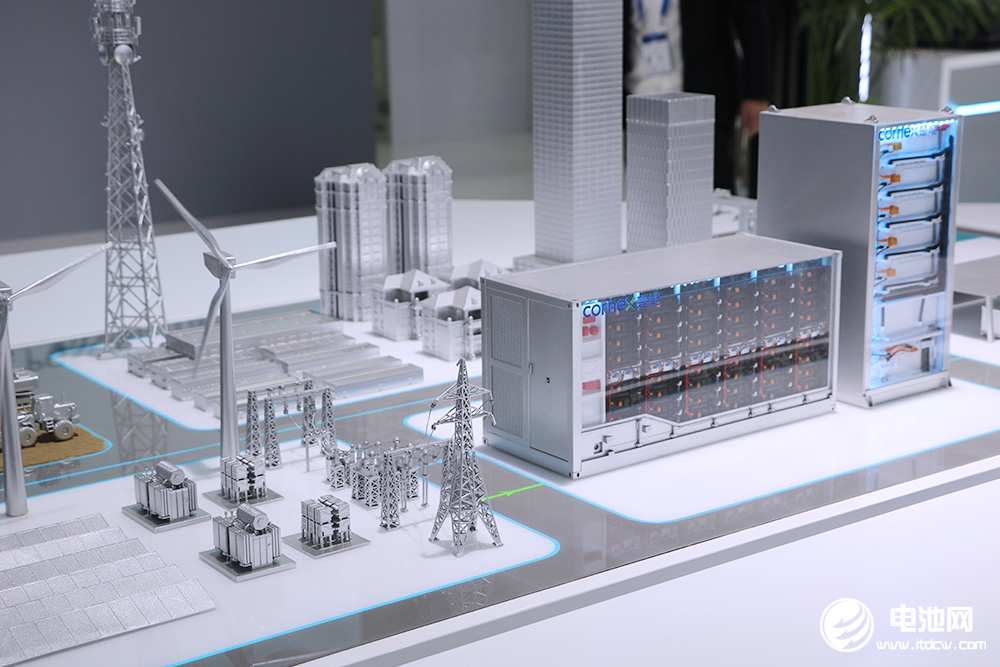

图片来源:广汽集团官网

广汽集团(601238,SH)10月31日晚发布定增预案,拟以每股20.23元的价格向汇垠天粤、广州国发、广金资产管理的广金优选3号基金、广州轻工和穗甬控股定向增发约7.4亿股股票,总计150亿元。

根据20.23元的发行价计算,广汽集团此次非公开发行股份数量约7.4亿股。其中,汇垠天粤拟以60亿元认购约3亿股;广州国发拟以30亿元认购约1.5亿股;广金资产管理的广金优3号基金拟以30亿元认购约1.5亿股;广州轻工拟以15亿元认购约0.74亿股;穗甬控股拟以15亿元认购约0.74亿股。认购股份锁定期为36个月,如发行规模调减,任一发行对象最终的总认购价款相应调减。

每经投资宝注意到,在上述认购对象当中,汇垠天粤、广州国发、广金资产和穗甬控股的实控人均为广州市政府,而广州轻工的实控人则为广州市国资委。截至2016年9月30日,广汽集团的控股股东广汽工业集团直接或间接持股比例为60.66%,本次定增完成后,其持股比例降至54.41%,仍为公司控股股东,公司实控人仍为广州市国资委,公司控制权未发生变化。

每经投资宝注意到,截至2016年9月30日,广汽集团资产负债率达到46.59%,“处于历史高位”。公司认为,此番非公开发行所筹集的长期资金将优化资本结构并降低债务比率。

对于募集资金的用途,广汽集团在公告中表示,拟在新能源相关领域进行投资。包括新能源汽车与前瞻技术项目、工厂与车型项目中的广汽乘用车A5H项目和关键零部件项目中的广汽乘用车发动机项目,其中,新能源汽车与前瞻项目投入资金约占募集总额的42.7%。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2