股票质押风险现自救标杆案例 科陆电子“自救”方式获市场认可

来源:证券日报 作者:左永刚 时间:2018-08-21 10:43 点击:次

今年以来,部分上市公司股票质押风险始终牵动着A股市场神经,少数上市公司因实际控制人高比例股票质押,遭遇股价下跌引发平仓风险,而通过补充质押、停牌、持续增持等方式成为上市公司实现自救的常规路径。

近日科陆电子创始人、实际控制人饶陆华通过引入具有实力的股东,依靠转让股权这一市场化方式成功化解自身质押风险。业内人士认为,这不仅可以化解上市公司及其实际控制人的风险,在一定程度上也成为市场中化解股票质押风险的“标杆案例”。

科陆电子有一定标杆作用

川财证券研究所高级研究员杨欧雯在接受《证券日报》记者采访时分析称,科陆电子作为民营控股上市公司,在面临现金流困境时通过引入国有资本,为企业拆借提供背书,无疑为实体企业融资提供了新的实践和案例。通过引入国资,将民营的资产优势与国资的较高信用进行结合,实现了双赢。这为其他可能同处困境的优质企业提供了新的问题解决思路。

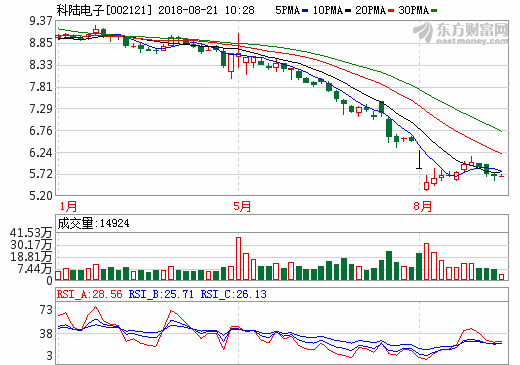

科陆电子的解决方案不仅使得自身转危为安,获得市场认可,同时监管层也给予了肯定。具体来看,截至2017年12月18日,科陆电子创始人、实际控制人饶陆华累计质押股票4.82亿股,占其所持公司总股份的79.41%,质押融资金额为27亿元。2018年以来,科陆电子股价持续下行,至6月份公司股票停牌时累计下跌27.16%,远超同期中小板指数5.56%的跌幅。经过多轮补充质押物,至6月11日,饶陆华将所持全部股票质押,已再无补仓能力,平仓风险一触即发。

面对平仓风险,饶陆华开始筹划转让股权。6月7日,科陆电子披露控股股东筹划股权转让事项,宣布股票停牌。在此期间,饶陆华与深圳市国资委下属国有资本运营公司深圳市远致投资有限公司达成一致。

8月4日,饶陆华与远致投资签订《股权转让协议》,饶陆华向远致投资协议转让科陆电子10.78%股份,转让价款10.34亿元。8月10日,双方完成股权交割,饶陆华把股权转让款全部用于偿还股票质押贷款。远致投资入股科陆电子后,积极帮助上市公司协调相关银行恢复授信。随后农业银行、光大银行恢复了科陆电子3亿元的授信额度。

“引入具有实力的股东是化解风险的关键。”一位接近监管层的人士向《证券日报》记者表示。饶陆华通过质押融资方式参与上市公司定增和进行其他投资是股东的一种市场行为,其最终依靠转让股权这一市场化方式化解自身质押风险。股权受让方虽是地方国有资本运营公司,但转让及定价均是双方通过市场化方式协商确定,这说明股票质押风险可以通过市场化手段得到化解。

质优企业可效仿寻找承接主体

杨欧雯表示,今年以来,市场中部分进行股权质押的实业企业面临强平的风险,同时也是受到资本市场环境的影响,企业在融资解决流动性的问题上处于比以往更加困难的境地,部分资产质地良好的实业企业由于资金链问题面临难以存续经营的风险。

“在这种情况下,一方面监管层在努力通过制度建设降低企业融资成本。另一方面,企业自身也在努力增加融资渠道,缓解资金压力,可以观察到上半年有多笔债转股项目发行。” 杨欧雯分析说。

杨欧雯认为,“目前经济数据韧性仍存,政策支持力度不断扩大,信贷额度、基建投放力度未来都有可能增加;在金融服务实体和防控系统性风险的方针指引下融资成本可能进一步降低,我们对后5个月的市场仍存信心,同时也认为实业企业可以通过多种方式灵活拆借以期平稳度过危机。”

中国证券业相关负责人此前表示,经了解,质押融资方通常为上市公司5%以上的大股东,相当部分是上市公司控股股东,为保持对公司的影响力和控制权,一旦出现违约风险,相关股东倾向于与证券公司协商通过补充标的证券及其他质押物、合同延期、展期等多种方式避免进入处置程序。个别最终进入违约处置的,需遵守上市公司股份减持规定中关于减持时间、比例和信息披露等方面的要求,因此证券公司往往会协助寻找受让方,通过协议转让、司法拍卖等方式变更股权持有人,真正从二级市场减持的金额非常有限。

有券商研究者认为,对于最终确需处置的交易,建议尝试借鉴科陆电子经验,寻找有意整体承接股权的主体,通过协议转让达成交易。从下半年整个市场来看,股票质押风险对市场短期冲击有限。