2015年锂电池发展现状及2016年趋势预测(二)

来源:中国电池杂志-中国电池网 作者:墨柯 于清教 时间:2015-11-20 10:18 点击:次

(注:此为连载第二部分,第一部分中国电池网已刊载,详情请点击:http://www.itdcw.com/news/top/102151H32015.html)

二、锂电池产业格局的演变

我们知道,全球锂离子电池产业基本上集中在中国、日本和韩国。在目前这一代锂离子电池技术上,这种格局只会巩固而不会弱化,完善的产业链、丰富的制造经验和人才储备使得其他国家的企业很难插足。当然,这三国企业到其他地区兴建生产设施,那就另当别论。如LG化学已在美国密歇根州兴建了电芯工厂,就近给美国车企供货;三星SDI在欧洲收购了电池组装公司麦格纳斯太尔(Magna Steyr),未来不排除会生产电芯;松下和特斯拉在美国兴建的超级电池工厂Gigafactory,该工厂的电芯制造技术主要来自松下,年规划产能是3500万kWh的电芯和5000万kWh的模组,建成后显然将会极大改变现有产业格局。

从目前的动态来看,欧美企业把更多的希望寄托在能量密度更高的下一代锂离子电池(如全固态锂离子电池)或下一代二次锂电池(如锂硫电池和锂空气电池等)的身上,期望在这些电池技术上实现汽车电池和储能电池产业的大翻盘。如通用汽车和大众集团,都在明确LG化学为其电池合作伙伴的同时,纷纷投资入股全固态锂离子电池技术开发企业,其中通用投资入股Sakti3,大众投资入股QuantumScape。

1、电池产业格局中,韩国企业优势日益突出

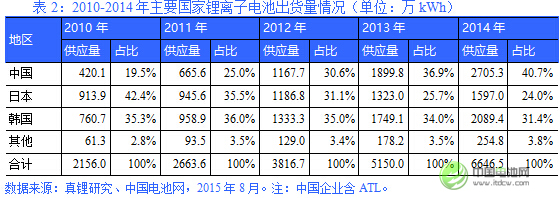

锂离子电池是由日本企业第一个推向市场的,在此后长达20多年的时间里,日本一直是全球最大的锂离子电池产业聚集地,只是优势在不断缩小。20世纪最后几年,韩国和中国企业开始涉足锂电产业,21世纪的前几年逐步崛起,到2011年时韩国企业以958.9万kWh的出货总量超越日本企业而位居全球第一。不过这个优势也只保持了两年。到2013年,中国企业以1899.8万kWh的出货总量超越韩国而位居全球第一,主要原因是中国智能手机产业和移动电源产业的高速发展所带动。2014年,中国企业进一步扩大了领先优势,总出货量的全球占比超过了40%,这一年中国电动汽车市场取得了飞跃式发展。

2014年中国企业共向本国电动汽车产品供应了401.8万kWh的动力锂离子电池,而2015年前8个月,工信部数据显示中国电动汽车产量为12.36万辆,我们初步估算对应的动力锂离子电池需求超过了700万kWh,预计全年供应量将超过1100万kWh,这是2014年全球电动汽车市场的需求总量。显然,坐着火箭发展的中国电动汽车市场将帮助中国企业在2015年进一步提升锂离子电池总出货量的全球占比。虽然中国锂离子电池产业的体量越来越大,但真锂研究和中国电池网并不认为中国企业将会在今后中日韩的三国演义中占据优势,相反,今后可能会存在隐忧。这主要基于以下三点考虑:

①在目前这一代锂离子电池技术很成熟的情况下,企业的发展越来越依赖于规模制胜,规模大有利于降低制造成本。与韩日巨头相比,中国企业数量众多,但规模普遍不大,这是第一个隐忧。数据显示,在2014年6646.5万kWh的总供应量中,韩国的三星SDI和LG化学、日本的松下这3家企业的供应量分别是1128.3万kWh、940.5万kWh和928.8万kWh,合计市场份额为45.10%,几乎占到了一半。中国是年供应量超过100万kWh的企业就有10家,这10家企业共向市场供应锂离子电池1910.9万kWh,占整个中国企业总供应量的70.6%,其中前3强天津力神、ATL和比亚迪的供应量虽然都超过了300万kWh,但三者之和也仅为1047.3万kWh,不及三星SDI一家。

②锂离子电池产品的品质存在明显差距,而且这种差距看上去很难缩小。以电动汽车用的动力锂离子电池产品的制造为例,目前,韩日巨头的产品合格率已经达到了1ppm级别,也就是说生产的一百万只电芯中,不合格率只有一只甚至没有;不仅如此,现在韩日企业在电池模组方面的产品合格率也已达到1ppm级别。而中国企业的电芯产品合格率能达到90%的就很不错,而且这90%中还一般分为质量好一点的A品和质量次一点的B品两档(韩日巨头全部都是A品,产品之间质量完全一样。据苏州宇量电池毛焕宇博士讲,我们很多企业都是几个品类,这是好的,甚至十几个品类的质量等级)。

要缩小这种差距,需要改造“硬件”设施的同时提升“软件”能力。“硬件”方面要提高不难,花钱就可以。不可否认,中国企业的自动化制造水平这几年来有显着提高,不少企业甚至全套引进国外先进的自动化设备,这也确实在很大程度上提高了产品的品质。“软件”方面主要指思想意识,这种差距的缩小就有点困难。国家863电动汽车重大专项动力电池检测中心主任王子冬2014年11月在第二届锂电“达沃斯”年会上曾说过,他去参观LG化学的动力电池生产线,发现人家在整个电芯制造过程中有上千个控制节点,而中国企业普遍只有几十个。这可能不是中国企业不愿意在制造过程中增加控制节点,而应该是意识不到。

③电池路线的问题。在动力电池路线上,前几年中国一直在一边倒发展磷酸铁锂电池技术,同时日韩企业在一边倒发展锰酸锂和三元电池技术。前者理论上相对安全,技术开发的重点是提升能量密度;后者正好相反。这几年下来,后者发展得比较成功,而前者在能量密度提升方面的进展极为缓慢,同时在产品的安全方面也并未体现出什么优势,导致的结果是中国企业目前正在普遍由磷酸铁锂路线向三元路线转移,连一直最为坚定的比亚迪也是如此(比亚迪的下一款电动汽车产品基本确定要使用三元电池)。

这样,中国企业在相关技术的成熟度以及产品成本控制等方面,在未来一两年内与韩日企业相比,明显将会处于劣势。通过表3可以看到,2014年韩日企业的锰酸锂和三元动力电池的价格与中国企业的磷酸铁锂电池价格基本相当。随着三星SDI的西安动力电池工厂和LG化学的南京动力电池工厂的先后投产(预计将在2015年底或2016年初),韩国企业将与中国企业同台竞技,他们的锰酸锂和三元电池的成本将会有进一步降低,而中国企业由于刚开始发展锰酸锂和三元电池,初期偏高的成本会使得电芯价格较表中的磷酸铁锂电芯更高,这样,中国企业的劣势将会更加明显。

综合以上三方面来看,在锂电池市场最大的驱动力——电动汽车用动力锂离子电池方面,中国企业在规模方面不占优势,产品品质有明显差距(至今基本上未走出国门),技术路线上是后发,这些因素叠加,未来中国锂离子电池产业在这个领域的前景可能不会很乐观。

在汽车动力锂离子电池市场,2014年松下以268.9万kWh的供应量独步全球,远超其他企业,汽车电池占其总供应量的比重高达29%,意味着松下的转型升级做得非常成功。老牌锂离子电池企业NEC在2007年与日产合资组建了专注于动力电池业务的AESC(日产控股51%),同时做出了逐步放弃消费类电池市场的决定。它的转型升级也很成功。经过几年的努力之后,AESC在2014年以168.66万kWh的供应量成为全球第2大动力锂离子电池制造商。LG化学和比亚迪2014年的汽车电池供应量都在120多万kWh,但比亚迪全部是自用,而向LG化学采购动力电池的知名车企却有很多,如表3中通用、雷诺、福特、沃尔沃等,现在很多中国企业也在采购LG化学的电芯。在全球20大汽车知名品牌中,LG化学已经确定了与其中的13家合作。

真锂研究首席分析师、锂电达沃斯学委会秘书长墨柯