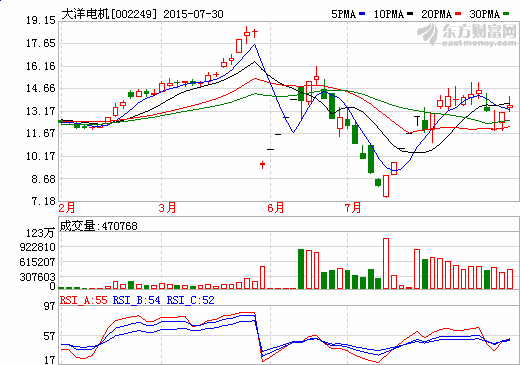

大洋电机半年报:营收23.75亿 新能源汽车业务猛增

来源:腾讯 作者:齐鲁证券 时间:2015-07-30 15:09 点击:次

2015年上半年业绩同比增长8.11%,基本符合预期:

公司发布2015年半年报,上半年公司实现营业收入23.75亿元,同比增长4.67%,实现归属于上市公司股东的净利润为1.48亿元,同比增长8.11%,对应EPS 为0.09元。公司二季度单季实现营业收入13.1亿元,同比增长5.1%,环比增长23%;实现归属于上市公司股东净利润9412万元,同比增长7.42%,环比增长75.16%,对应EPS 为0.05元。公司在此前的半年度业绩预告中,预计上半年的盈利区间为1.37至1.78亿元,同比增长0.00%至30.00%,半年报业绩接近其下限,略低于我们与市场预期。同时,公司业绩预告2015年1-9月份净利润1.72至2.32亿元,同比增长-15.00%至15.00%。

经济低迷+行业竞争加剧,传统电机业务低于预期:

大洋电机是国内电机龙头企业,在传统家电电机领域已具备领先地位,空调电机是公司收入和业绩的主要来源,占比高达70%,市占率大概20%左右。公司2015年上半年公司风机负载类电机业务实现主营业务收入10.79亿元,同比2014年12.63亿元降低14.6%。相应毛利率从2014年的18.95%降低1.96个百分点至2015年16.99%,这是由于经济低迷导致需求下降以及行业竞争加剧所致,致使传统风机负载业务的营收与毛利双降。预期下半年风机业务将企稳,2015年整体增长率约5%以内,低于之前10%以上的预判。

收购美国佩特来,进一步扩张汽车旋转电器领域:

公司积极推进收购美国佩特来收购项目,并于2015年4月7日完成了收购美国佩特来100%股权暨注资文件的交割,成功收购美国佩特来100%的股权,获得百年国际品牌—“佩特来”的永久免费使用权,进一步加快了公司国际化进程,提升了公司品牌形象,也再次壮大了公司车辆旋转电器业务实力。在公司完成收购后,美国佩特来仍保留生产军工产品的资质。美国佩特来目前正在开展业务整合工作,效果良好。公司2015年上半年公司车辆旋转电器业务实现主营业务收入7.93亿元,同比增长42.61%。其增长较快的原因是报告期内美国佩特来并表所致。美国佩特来2015年合并日到报告到期日合并的收入为1.56亿,净利润为-184万。同时,起动机与发电机的毛利率有2014年的29.22%降至21.90%,减少7.32个百分点,其主要原因由于原材料价格上涨以及行业竞争加剧所致。

外延并购电驱动,打造动力总成核心竞争力:

受行业快速发展影响,公司新能源车辆动力总成系统业务增长幅度较大,实现营业收入7,919.29万元。同比增长433.13%,毛利率为18.69%。报告期内,公司拟以人民币35亿元收购上海电驱动100%的股权,其中27.01亿元以公司向交易对方发行股份的方式支付;同时拟向其他不超过10名特定投资者发行股份募集配套资金不超过25亿元,发行股份数量不超过2亿股。交易完成后,公司与上海电驱动将在研发、供应链管理、客户资源等多个方面产生协同效应,公司新能源车辆动力总成系统业务的实力将进一步增强。大洋电机收购上海电驱动股权后,我们认为,随着下游新能源汽车快速放量,我们预测电驱动未来三年的年均复合增长率在70%以上。2014年上海电驱动在新能源商用车与乘用车用电机市场占有率分别为26.9%与21.32%。预计上海电驱动2015年销售收入与利润增长将比2014年翻番,能大幅增厚大洋电机的盈利能力。凭借大洋电机+电驱动+佩特来+杰诺瑞的多重互补优势,公司有望成为新能源汽车电机动力总成系统领军者,这艘新能源电机航母已强势起航。

打造新能源汽车运营平台,开拓新型商业模式:

大洋电机积极顺应国家产业战略,依靠自身资金和管理优势,在国内开展新能源汽车融资租赁业务,以承载当地新能源汽车推广运营,打造大洋电机新能源车辆运营平台。同时,新能源汽车推广的商业模式也为公司新能源车辆动力总成系统的销售创造更多的商业机会,进一步提高市场占有率。2014年,公司注资5亿元设立深圳大洋电机融资租赁有限公司,主要开展新能源车辆、充电设备的融资租赁业务;同时,公司与中山公交集团合资成立中山新能源巴士有限公司,主要从事汽车租赁、新能源车辆配套及充换电站设备租赁、新能源汽车充电站场、充电桩的运营及配套服务。我们认为,公司创新地布局下游产业,实现产业上下游协同互补,不仅提升大洋核心竞争力,而且为后续产业转型升级奠定良好基础。

期间费用率基本持平,经营情况同比处于健康水平:

2015年上半年,公司期间费用率显著增加0.55个百分点至12.53%,其中销售费用率增加0.62个百分点至4.61%,管理费用率降低0.01个百分点至8.47%,而财务费用率降低0.06个百分点至-0.55%。公司2015年上半年存货周转天数同比增加29天减少至101天,应收账款周转天数同比增加12天减少至66天;2015年半年度末930万元的预收账款同比去年上半年的876万元大基本持平,处于较低水平,说明公司的回款能力较强,验证了行业的景气程度与公司的行业地位。公司2015年上半年经营活动现金流为净流出72.4万元,同比去年上半年的净流入213.9万元有所恶化。

投资建议:综合考虑收购上海电驱动和增发摊薄的影响并年化,预计公司2015-2017年EPS 分别为0.22元、0.32元和0.43元,业绩增速高达25.18%、50.37%和33.62%,对应PE 分别为44.42倍、29.54倍和22.11倍,维持公司“买入”的投资评级,目标价位为18元,对应于公司2016年55倍PE。

风险提示:新能源汽车推广不达预期;电驱动业绩增长低预期;与电驱动整合不达预期;市场竞争风险。